Налоговый агент по ндс 1с. Кто признается налоговым агентом по НДС (обязанности, нюансы). Как отразить удержание НДС

Налоговые агенты - это организации и индивидуальные предприниматели, которые обязаны исчислить, удержать из денежных средств, выплачиваемых налогоплательщику, и перечислить налог в бюджет (ст. 24 НК РФ ).

Следовательно, за лиц, не являющихся плательщиками НДС, уплачивать НДС в бюджет не нужно.

В то же время обязанности налогового агента должны исполнять даже те лица, которые сами плательщиками НДС не являются (например, применяют специальные налоговые режимы или освобождены от уплаты НДС по ст. 145 НК РФ ).

Обязанности налогового агента по НДС возникают:

- при приобретении товаров (работ, услуг) на территории РФ у иностранных лиц, не состоящих на учете в российских налоговых органах (п.п. 1 , 2 ст. 161 НК РФ);

- при аренде федерального имущества, имущества субъекта РФ или муниципального имущества непосредственно у органов государственной власти и/или местного управления (п. 3 ст. 161 НК РФ);

- при приобретении казенного имущества (абз. 2 п. 3 ст. 161 НК РФ);

- при реализации на территории РФ уполномоченными организациями или индивидуальными предпринимателями конфискованного имущества, бесхозяйных ценностей, кладов и скупленных ценностей, а также ценностей, перешедших по праву наследования государству. Кроме того, к такому имуществу относится также имущество, реализованное по решению суда (п. 4 ст. 161 НК РФ);

- при приобретении имущества и (или) имущественных прав должников, признанных банкротами (п. 4.1 ст. 161 НК РФ);

- oпри реализации на территории РФ товаров (работ, услуг, имущественных прав) иностранных лиц, не состоящих на налоговом учете в РФ (п. 5 ст. 161 НК РФ);

- если в течение 45 календарных дней с момента перехода права собственности на судно от налогоплательщика к заказчику регистрация судна в Российском международном реестре судов не осуществлена. Налоговым агентом является лицо, в собственности которого находится судно по истечении 45 календарных дней с момента такого перехода права собственности (п. 6 ст. 161 НК РФ).

Рассмотрим на примере аренды муниципального имущества, как отразить в программе «1С:Бухгалтерия предприятия 8 (ред.3.0)» операции от принятия на учет арендованного имущества и до принятия к вычету суммы агентского НДС.

Аренда (или имущественный наем) - договор, по которому одна сторона (наймодатель) обязуется предоставить другой стороне (нанимателю) какое-либо имущество во временное владение и (или) пользование за определенное вознаграждение.

Право сдачи имущества в аренду принадлежит его собственнику, а также лицам, которые управомочены законом или самим собственником (ст. 608 ГК РФ).

Арендная плата может устанавливаться как за все арендованное имущество в целом, так и отдельно по каждой из его составных частей. При этом порядок, условия и сроки внесения арендной платы определяются договором аренды (ст. 614 ГК РФ).

В целях бухгалтерского учета расходы по арендной плате признаются ежемесячно на последнее число текущего месяца в составе расходов по обычным видам деятельности (п. 5 , п. 18 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99) и отражаются по дебету затратных счетов.

В целях налогового учета арендные платежи признаются прочими расходами, связанными с производством и реализацией, согласно пп. 10 п. 1 ст. 264 НК РФ . Дата признания расходов определяется в соответствии с условиями заключенных договоров или по дате предъявления налогоплательщику документов для расчетов, либо на последнее число месяца (пп. 3 п. 7 ст. 272 НК РФ).

При аренде федерального имущества, имущества субъекта РФ или муниципального имущества у органов государственной власти и/или органов местного самоуправления арендатор признается налоговым агентом по НДС согласно абз. 1 п. 3 ст. 161 НК РФ . Он определяет налоговую базу по НДС в момент оплаты аренды, т.к. данной статьей прямо предусмотрена обязанность удерживать и перечислять в бюджет налог из средств, уплачиваемых арендодателю (см. также письмо ФНС России от 06.04.2011 № КЕ-4-3/5402), отдельно по каждому арендованному объекту имущества и исходя из суммы арендной платы с учетом налога. При этом сумма НДС рассчитывается по ставке 18/118, которая указывается в счете-фактуре (п. 4 ст. 164 НК РФ).

На исчисленную сумму налога налоговый агент должен составить счет-фактуру, который выписывается не позднее пяти календарных дней, считая со дня оплаты. Счет-фактура налогового агента составляется в одном экземпляре и регистрируется в книге продаж. Далее, в момент вычета НДС, этот счет-фактура регистрируется в книге покупок.

Для бухгалтерского учета расчетов по НДС налоговым агентом в плане счетов "1С:Бухгалтерии 8" предусмотрены специальные счета 68.32 "НДС при исполнении обязанностей налогового агента" и 76.НА "Расчеты по НДС при исполнении обязанностей налогового агента".

В целом в программе необходимо отразить следующие группы проводок:

|

Операция |

Документ в 1С |

||||

|

Принято на учет арендованное имущество |

Операция (бухгалтерский и налоговый учет) |

||||

|

Регистрация оплаты аванса арендодателю |

|||||

|

Регистрация счета-фактуры налогового агента |

Счет-фактура выданный |

||||

|

Регистрация оплаты НДС в бюджет |

|||||

|

Начислена арендная плата за месяц |

|||||

|

Учтен входящий НДС |

|||||

|

Начислен НДС при исполнении обязательств налогового агента |

|||||

|

Зачтен аванс |

|||||

|

НДС принят к вычету |

1.Принято на учет арендованное имущество

Для создания операции необходимо создать новый элемент в журнале «Операции (бухгалтерский и налоговый учет)». Открыть журнал операций можно из раздела «Учет, налоги, отчетность» в группе «Ведение учета»

Затем необходимо в открывшемся журнале добавить новую операцию и заполнить ее, как показано на рисунке

2.Регистрация оплаты аванса арендодателю

После оформления операции по принятию на учет арендованного имущества необходимо оформить выплату аванса арендодателю.

Для этого необходимо оформить документ «Списание с расчетного счета». Данный документ необходимо открыть в разделе «Банк и касса» в группе «Банк»

При создании документа необходимо указать вид операции равный значению «Оплата поставщику» и указать все обязательные для заполнения реквизиты

При заполнении документа по списанию денежных средств необходимо корректно заполнить параметры Договора аренды. Пример заполнения договора аренды муниципального имущества ниже

После проведения документа будут сформированы проводки по оплате аванса арендодателю

3.Регистрация счета-фактуры налогового агента

Чтобы сформировать Счет-фактуру налогового агента, необходимо на основании документа «Списание с расчетного счета» ввести документ «Счет-фактура выданный»

Программа автоматически заполнит основные и обязательные для заполнения реквизиты. Необходимо будет только визуально проверить документ и провести его.

При проведении будет сформирована проводка по начислению задолженности перед налоговыми органами.

При необходимости можно вывести на печать форму счета-фактуры агента

4.Регистрация оплаты НДС в бюджет

Для оформления операции по оплате задолженности перед налоговыми органами необходимо сформировать документ по «Списание с расчетного счета» с видом операции равным значению «Перечисление налога»

При проведении документа сформируются проводки по погашению задолженности перед налоговыми органами

5.Регистрация операций по начислению НДС при исполнении обязательств агента

С помощью документа «Поступление товаров и услуг» регистрируются операции:

- Начисления арендной платы за месяц

- Учета входящего НДС

- Начисления НДС при исполнении обязанностей налогового агента

- Зачета аванса поставщику (если была предоплата)

Документ «Поступление товаров и услуг» необходимо добавить из журнала Поступления товаров и услуг. Данный журнал находится в разделе «Покупки и продажи» в группе «Покупки»

После заполнения основных параметров документа необходимо его провести. При проведении будут сформированы следующие проводки

6.НДС принят к вычету

После проведения документа по начислению арендной платы за месяц необходимо провести зачет входного НДС.

Для этого необходимо заполнить и провести документ «Формирование записей книги покупок».

Данный документ необходимо открыть из раздела «Учет, налоги, отчетность» в группе «НДС/Регламентные операции НДС»

Добавив новый документ, необходимо заполнить закладку «Вычет НДС по налоговому агенту»

После проведения документа будут сформированы проводки по вычету входного НДС

По итогам регламентных операций с НДС можно заполнять Декларацию по НДС - программа автоматически заполнит соответствующие разделы

С помощью таких простых действий необходимо отразить в программе операции по агентскому НДС и сформировать Декларацию по НДС.

С наилучшими пожеланиями,

Коллектив компании «АркНет»

Скачать вервию Статьи в формате или

Любая организация (индивидуальный предприниматель) в своей хозяйственной деятельности может столкнуться с необходимостью исчисления и уплаты в бюджет НДС, действуя в качестве не только налогоплательщика, но и налогового агента. Особенности учета НДС при исполнении обязанностей налогового агента были рассмотрены ФНС России в письме от 12.08.2009 № ШС-22-3/634@. В данной публикации методисты фирмы "1С" рассказывают, как положения указанного документа реализованы в "1С:Бухгалтерии 8". Описанный в статье порядок планируется реализовать во всех решениях на базе "1С:Предприятия 8".

Нормативное регулирование

В соответствии со статьей 24 НК РФ налоговыми агентами являются лица, на которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему РФ.

Обязанности налогового агента по НДС могут возникнуть у хозяйствующего субъекта в следующих ситуациях:

- при приобретении товаров (работ, услуг) у иностранных организаций, не состоящих в России на налоговом учете (п. 1 ст. 161 НК РФ);

- при аренде государственного или муниципального имущества непосредственно у органов государственной власти и местного самоуправления (абз. 1 п. 3 ст. 161 НК РФ);

- при приобретении на территории России государственного или муниципального имущества, не закрепленного за государственными (муниципальными) организациями (абз. 2 п. 3 ст. 161 НК РФ);

- при реализации на территории России имущества по решению суда (п. 4 ст. 161 НК РФ);

- при реализации на территории России конфискованного или бесхозяйного имущества, а также кладов, скупленных ценностей и ценностей, перешедших к государству по праву наследования (п. 4 ст. 161 НК РФ);

- при деятельности в качестве посредника на основе договоров поручения, договоров комиссии или агентских договоров (с участием в расчетах) в случае реализации товаров (работ, услуг, имущественных прав) иностранными организациями, не состоящим в России на налоговом учете (п. 5 ст. 161 НК РФ).

При этом исполнение обязанностей налогового агента не зависит от того, является или нет хозяйствующий субъект налогоплательщиком по НДС. Налоговым агентом, при условии осуществления поименованных выше операций, будет являться любая организация (индивидуальный предприниматель) независимо от применяемого налогового режима либо наличия освобождения от уплаты НДС по статье 145 НК РФ.

Однако обязанность налогового агента зависит не только от категории хозяйствующего субъекта, но и от категории лица, за которого осуществляется исполнение обязанности по уплате налога. Например, "при реализации имущества во исполнение судебных решений, вынесенных в отношении лиц, не являющихся налогоплательщиками НДС, уполномоченные лица, осуществляющие реализацию такого имущества, налоговыми агентами не являются и на них соответственно, обязанность удерживать и перечислять в бюджет налог на добавленную стоимость не возлагается" (письмо Минфина России от 11.11.2009 № 03-07-11/300).

Учитывая, что порядок учета НДС налоговыми агентами несколько отличен от общепринятого порядка, предусмотренного для налогоплательщиков, остановимся на основных положениях письма ФНС России от 12.08.2009 № ШС-22-3/634@.

В настоящей статье рассмотрим особенности оформления счетов-фактур и внесения в них изменений, а также применения вычетов НДС, характерных для двух категорий налоговых агентов - арендаторов/покупателей государственного (муниципального) имущества и покупателей товаров (работ, услуг) у иностранных лиц.

Следует отметить, что в типовой конфигурации "1С:Бухгалтерии 8" не автоматизированы относительно редко встречающиеся (специфические) операции, например: исполнение обязанностей налогового агента по НДС при реализации бесхозяйных и конфискованных ценностей. Реализация на условиях посредничества товаров, принадлежащих иностранным фирмам, не состоящим на учете в налоговых органах в РФ, в программе реализована. Указанный вопрос имеет свою специфику, и в настоящей статье мы его касаться не будем.

Бухгалтерский учет обязательств по НДС

Для обособления операций по учету НДС при исполнении обязанностей налогового агента в программе "1С:Бухгалтерия 8" выделен счет 68.32 "НДС при исполнении обязанностей налогового агента". При формировании проводок используется также вспомогательный счет 76.АН "Расчеты по НДС при исполнении обязанностей налогового агента".

Оформление счетов-фактур

В соответствии с пунктом 3 статьи 168 НК РФ при реализации товаров (работ, услуг), передаче имущественных прав, а также при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав выставляются соответствующие счета-фактуры не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Как отмечается в письме ФНС России от 12.08.2009 № ШС-22-3/634@, налоговые агенты, также как и налогоплательщики НДС, обязаны оформлять счета-фактуры. При этом порядок оформления таких счетов-фактур будет отличен от общепринятого. В таблице № 1 рассмотрены особенности оформления счетов-фактур налоговыми агентами при приобретении товаров (работ, услуг) у иностранных организаций, не состоящих на учете в РФ, а также при аренде государственного или муниципального имущества.

Таблица 1.

Строка счета-фактуры |

||

Налоговые агенты, арендующие государственное (муниципальное) имущество |

Налоговые агенты, приобретающие товары (работы, услуги) у иностранных организаций, не состоящих в России на налоговом учете |

|

Строка 2 |

Приводится полное или сокращенное наименование продавца (указанного в договоре с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога |

|

Строка 2а |

Приводится место нахождения продавца (указанного в договоре с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога |

|

Строка 2б |

Приводится идентификационный номер и код причины постановки на учет продавца (указанного в договоре с налоговым агентом) |

Ставится прочерк |

Строка 3 |

||

Строка 4 |

Ставится прочерк (по приобретаемым работам или услугам) |

|

Строка 5 |

Указывается номер и дата платежно-расчетного документа, свидетельствующего об оплате приобретенных услуг и (или) имущества |

Указывается номер и дата платежно-расчетного документа, свидетельствующего о перечислении суммы налога в бюджет (при приобретении работ, услуг) |

Дополнительно необходимо обратить внимание, что также ставятся прочерки по строке 5 счета-фактуры при применении безденежной формы расчетов.

В отношении заполнения отдельных граф счетов-фактур стоит учитывать, что в графе 7 "Налоговая ставка" следует указывать ставку налога, определенную пунктом 4 статьи 164 НК РФ (10/110 или 18/118).

В "1С:Бухгалтерии 8" счет-фактура вводится на основании документа оплаты или обработкой Регистрация счетов-фактур налогового агента. Под документом оплаты в данном случае понимается документ, которым зарегистрирована оплата поставщику.

Документ Счет-фактура выданный (см. рис. 1) формирует проводку

Дебет 76.НА Кредит 68.32.

Рис. 1

Уплата налога в бюджет

В том налоговом периоде, в котором налоговый агент начислил налог, он должен на основании счета-фактуры внести необходимую запись в Книгу продаж.

Для обеспечения полноценного отражения в подсистеме НДС в "1С:Бухгалтерии 8" произойдут следующие изменения в отношении уплаты суммы налога.

Ранее регистрация факта уплаты "агентского" НДС в бюджет осуществлялась с помощью специального документа с соответствующим названием - Регистрация оплаты НДС в бюджет. Автоматически эта уплата не регистрировалась (в связи с тем, что в платежных поручениях на уплату налога в бюджет не указывалось, по какому договору и за какого налогоплательщика производится уплата налога налоговым агентом).

С выходом новых версий вводить документ Регистрация оплаты НДС в бюджет не потребуется. В данном случае (для отражения уплаты налога) в платежном документе на перечисление НДС указывается поставщик, договор и документ оплаты поставщику, по которому было произведено начисление НДС - см. рис. 2.

Рис. 2

Вычет НДС

Начисление налога в бюджет налоговым агентом производится либо при предварительной оплате (в полном объеме или при частичной оплате) товаров (работ, услуг), до момента их принятия на учет, либо при оплате принятых на учет товаров (работ, услуг). Поэтому необходимо иметь в виду следующее.

Правила применения налоговых вычетов "по авансам выданным" распространяются только на суммы налога, предъявленные продавцом товаров (работ, услуг), имущественных прав и при наличии у налогоплательщика НДС-покупателя счета-фактуры, выставленного продавцом при получении оплаты, частичной оплаты. Соответственно, эти правила не распространяются на налоговых агентов-покупателей, уплачивающих в бюджет НДС с сумм предоплаты (в полном объеме или при частичной оплате) товаров (работ, услуг), до момента их принятия на учет. Связано это с тем, что у таких налогоплательщиков не будет счетов-фактур, выставленных продавцами.

Суммы налога, уплаченные в бюджет налоговыми агентами, подлежат вычету при наличии счета-фактуры, составленного при предварительной оплате товаров (работ, услуг) только после принятия их на учет и при наличии соответствующих первичных документов (подтверждающих факт их принятия на учет).

Вычет НДС в программе "1С:Бухгалтерия 8" отражается, по общему правилу, на отдельной закладке документа Формирование записей книги покупок (см. рис. 3).

Рис. 3

Напомним, что для организаций, в учете которых отсутствуют сложные операции реализации, например, по ставке НДС 0%, без НДС программа поддерживает упрощенный учет НДС без использования регламентных документов. В упрощенном режиме учета проводки по вычету и начислению НДС, а также записи в регистры НДС покупки и НДС продажи, по данным которых строятся книга покупок, книга продаж и декларация по НДС, формируются первичными документами. В таком случае вычет НДС учитывается при применении документа Отражение НДС к вычету - см. рис. 4.

Агент - это посредник, которому заказчик поручает выполнение различных действий. За их выполнение агент получает от заказчика (принципала) вознаграждение. Про агентские услуги в 1С 8.3 и проводки у агента читайте в этой статье.

Учет агентских договоров в 1С 8.3 у агента начинают с создания в 1С 8.3 договора с комитентом (принципалом) и настройки его параметров. Существует несколько видов агентских договоров, один из самых распространенных – договор комиссии. По такому договору принципал поручает агенту (комиссионеру) реализовывать за вознаграждение свои товары. При этом агент действует от своего имени, но за счет принципала. Какие проводки по агентскому договору делает агент в 1С 8.3 смотрите далее. Как отразить агентские услуги в 1С 8.3 в несколько шагов читайте в этой статье.

Шаг 1. Создайте в 1С 8.3 поступление товаров от комитента

Агент (комиссионер) не является собственником товара по договору комиссии. Весь товар, полученный от комитента, комиссионер приходует на забалансовый счет «004» (Товары, принятые на комиссию). Для оформления этой операции зайдите в раздел «Покупки» (1) и кликните на ссылку «Поступление (акты, накладные)» (2). Откроется окно для создания документов поступления.

В открывшемся окне нажмите кнопку «Поступление» (3) и кликните на ссылку «Товары, услуги, комиссия» (4). Откроется форма накладной на поступление.

В форме накладной укажите:

- Вашу организацию (5);

- Склад, на который поступил товар (6);

- Номер и дату накладной от комитента (7);

- Наименование комитента (8);

- Наименование договора комиссии (9). В нем должен быть указан вид договора «С комитентом (принципалом) на продажу».

В номенклатурном справочнике выберете нужный товар (13) и нажмите кнопку «Выбрать» (14). Если товар новый, нажмите кнопку «Создать» (15) для ввода новой номенклатуры.

Далее заполните данные по количеству поступившего на комиссию товара (16) и его цене (17). В поле «% НДС» (18) укажите «Без НДС». Поле «Счет учета» (19) автоматически заполнится счетом «004.01» (Товары на складе). Для завершения операции нажмите кнопку «Провести и закрыть» (20). Товар, поступивший от комитента, оприходован. В бухгалтерском учете поступление отражено по дебету счета 004 «Товары, принятые на комиссию».

Чтобы посмотреть проводку кликните на накладную (21) в окне «Поступление» и нажмите кнопку «ДтКт» (22). Откроется окно проводок.

В окне проводок мы видим что товары, полученные от комитента, оприходованы по дебету счета 004 (23).

Шаг 2. Оформите в 1С 8.3 продажу товаров, полученных от комитента

Если ваша организация находится на общем режиме налогообложения, то на любую реализацию вы начисляете НДС. Но если вы реализуете товар, который взяли на комиссию, НДС начислять не нужно. При этом вы обязаны выставить покупателю счет-фактуру как при обычной продаже. Она будет отражена в вашей декларации по НДС в разделе №10 – «сведения из журнала учета выставленных счетов-фактур».

В 1С 8.3 делает эти операции автоматически, но агенту следует правильно оформить реализацию товаров, полученных от комитента. Для этого зайдите в раздел «Продажи» (1) и кликните на ссылку «Реализация (акты, накладные)» (2).

В открывшемся окне нажмите кнопку «Реализация» (3) и кликните на ссылку «Товары, услуги, комиссия» (4). Откроется форма для заполнения накладной.

В накладной заполните поля:

- «Организация» (5). Укажите вашу организацию;

- «Склад» (6). Выберете склад, с которого отгружаете комиссионные товары. Мы рекомендуем для товаров, взятых на комиссию создавать в 1С 8.3 отдельный склад;

- «Контрагент» (7). Укажите покупателя;

- «Договор» (8). Выберете договор с покупателем.

Нажмите кнопку «Добавить» (9) и выберете из справочника номенклатуры товары (10), которые вы продаете. Заполните поля «Количество» (11) и «Цена» (12).

Внимание, это важно! В поле «Счет учета» (13) укажите счет 004.01. Теперь 1С 8.3 «понимает», что вы продаете комиссионный товар, и сделает правильные проводки по агентскому договору у агента в 1с 8.3.

В проводках мы видим, что проданный товар списался с кредита счета 004.01 (18). Также на сумму реализации (19) по дебету счета 62.01 «Расчеты с покупателями и заказчиками» (20) отражена задолженность покупателя перед агентом. По кредиту счета 76.09 «Прочие расчеты…» (21) отражена задолженность агента перед комитентом.

Шаг 3. Оформите в 1С 8.3 отчет комитенту

Агент (комиссионер) с определенной договором периодичностью должен отчитываться комитенту о проданных товарах. В 1С 8.3 для такого отчета предназначен специальный документ - «Отчет комитенту». Он формируется отдельно по каждому комитенту за указанный период. Чтобы создать этот отчет зайдите в раздел «Покупки» (1) и кликните на ссылку «Отчеты комитентам» (2). Откроется окно со списком ранее созданных отчетов.

В открывшемся окне нажмите кнопку «Отчет комитенту» (3) и кликните на ссылку «Отчет о продажах» (4). Откроется форма для формирования отчета.

В открывшейся форме во вкладке «Главное» (5) заполните поля:

- «Дата» (6). Укажите последний день периода, за который формируется отчет;

- «Организация» (7). Укажите вашу организацию;

- «Контрагент» (8). Укажите комитента;

- «Договор» (9). Выберете договор с комитентом;

- «Услуга по вознаграждению» (10). Выберете в справочнике номенклатуры услугу, которая будет отражена в счет-фактуре на комиссионное вознаграждение;

- «Счет учета доходов» (11). Укажите счет, на котором будут учтены доходы от комиссионного вознаграждения;

- «Номенклатурные группы» (12). Выберете подходящую группу, например «Комиссионная торговля»:

- «Способ расчета» (13). Выберете способ расчета вознаграждения агента. В 1С 8.3 Бухгалтерия предусмотрено три способа:

- Вознаграждение агента не рассчитывается

- Считается как процент от разности сумм продажи и поступления

- Считается как процент от суммы продажи

- «Счет учета НДС» (14). Выберете нужный счет, например 90.03 «Налог на добавленную стоимость»;

- «% НДС» (15). Укажите «18%».

Во вкладке «Товары и услуги» нажмите кнопку «Заполнить» (17) и кликните на ссылку «Заполнить реализованными по договору» (18). Отчет автоматически заполнится комиссионным товаром, который был продан на дату отчета.

В заполненной товарной части мы видим список проданного товара (19), его количество (20), закупочную (21) и продажную (22) цену. Поле «Вознаграждение» (23) заполнится автоматически, если во вкладке «Главное» указать способы расчета «Процент от разности сумм продажи и поступления» или «Процент от суммы продажи». В нашем примере поле «Вознаграждение» надо заполнить вручную, потому что во вкладке «Главное» мы указали способ расчета «Не рассчитывается». Обычно так делают, если вознаграждение считают как разницу между ценой покупки и продажи. Способ расчета вознаграждения агента указывают в договоре комиссии.

Итак, вручную заполняем поле «Вознаграждение» (23) как разницу между суммой закупки и продажи. Поле «НДС вознаграждения» (24) заполнится автоматически. В поле «Покупатель» (25) мы видим, каким покупателям были продан комиссионный товар. Для формирования счета-фактуры на вознаграждение снова перейдите на вкладку «Главное» (26).

Во вкладке «Главное» нажмите кнопку «Выписать счет-фактуру» (27). Счет-фактура на вознаграждение сформирован. Для завершения операции и отражения в учете данных по сформированному отчету нажмите кнопки «Записать» (28) и «Провести» (29). Чтобы проверить сформированные проводки, нажмите кнопку «ДтКт» (30). Откроется окно проводок.

В окне проводок мы видим, что по кредиту счета 90.01.1 «Выручка…» и дебету счета 62.01 «Расчеты с покупателями…» отражено комиссионное вознаграждение (31). Также на него начислен НДС (32). По кредиту счета 62.01 (33) и дебету счета 76.09 (34) проведен зачет вознаграждения и задолженности агента перед принципалом. Это означает, что принципал не будет перечислять агенту вознаграждение, а агент (комиссионер) будет должен перечислить комитенту только покупную стоимость проданных товаров.

Движения документа:

Шаг 6. Принять НДС к вычету, уплаченного в качестве налогового агента.

Налоговый агент имеет право на вычет по НДС при выполнении следующих условий:

- налоговым агентом услуги приняты;

- налоговым агентом услуга используется для деятельности, облагаемой НДС;

- налоговым агентом НДС уплачен в бюджет.

Для того чтобы принять НДС к вычету, нужно заполнить регламентный документ “Формирование записей книги покупок” – вкладка “Налоговый агент” – кнопка [Заполнить] (раздел Операции – Закрытие периода – Регламентные операции – Формирование записей книги покупок ):

Движения документа:

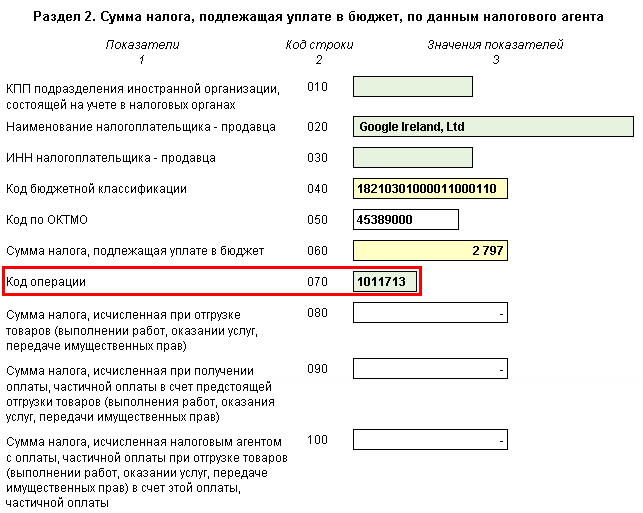

Шаг 8. Заполнить декларацию по НДС.

В результате реализации данной схемы в программе 1С Декларация по НДС в части операций налогового агента будет заполнена следующим образом (раздел Отчеты – 1С Отчетность – Регламентные отчеты – Декларация по НДС ):

в Разделе 2:

- стр.060 – сумма исчисленного НДС по данным налогового агента;

- стр. 070 – код операции “1011713”:

в Разделе 3 стр.180:

- сумма НДС, подлежащая к вычету:

в Разделе 9 “Сведения из книги продаж”:

- регистрация счета-фактуры, выписанного налоговым агентом. Код вида операции “06”;

в Разделе 8 “Сведения из книги покупок”:

- регистрация счета-фактуры налогового агента. Код вида операции “06”.

Обратите внимание! В 1С появилась возможность рассчитываться с иностранными контрагентами в рублях. А, следовательно, стало возможным отражение оплаты по таким договорам через подотчетное лицо, то есть как часто происходит на практике:

Как организовать учет при расчетах за электронные услуги с иностранцем, когда рассчитывается с ним подотчетное лицо

Эту операцию мыбудем показывать на , посвященном составлению декларации по НДС за 2 квартал.

Ждем вас! Приходите! После у вас не останется вопросов по автоматическому формированию этой сложной декларации в программе 1С 8.3 Бухгалтерия.

Поставьте вашу оценку этой статье:

Как правильно отразить в бухгалтерском и налоговом учете операцию по начислению и принятию к вычету НДС, уплаченного в качестве налогового агента за услуги, оказанные нерезидентом РФ на территории РФ. Какую сумму нужно учесть в расходах по акту выполненных работ полученному от нерезидента: с учетом НДС, или без учета НДС.Как правильно отразить в налоговой декларации по НДС вычет по НДС уплаченный и начисленный в качестве налогового агента? С какими кодами операций нужно отразить данные суммы НДС в книге покупок и книге продаж?

По вопросу отражения в бухучете

В бухгалтерском учете при приобретении работ у иностранной организации у Вас должны быть следующие проводки:

Дебет 20, 44… Кредит 60 – отражены затраты по оказанным услугам (на основании акта приема-передачи);

Дебет 19 Кредит 60 – учтен НДС со стоимости услуг, подлежащий удержанию при выплате дохода иностранной организации;

Дебет 60 Кредит 68 субсчет «Расчеты по НДС»– удержан НДС из суммы, подлежащей выплате иностранной организации, не состоящей на налоговом учете в России;

Дебет 60 Кредит 52 – перечислены деньги иностранной организации (за вычетом удержанного НДС);

Дебет 68 субсчет «Расчеты по НДС» Кредит 51- сумма удержанного НДС перечислена в федеральный бюджет;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 - НДС, удержанный из доходов, подлежащих выплате иностранной организации, и перечисленный в бюджет, принят к вычету.

По вопросу налогообложения

Базой для расчета НДС является сумма выручки (дохода) контрагента. Российская организация определяет налоговую базу с учетом НДС.

Сумму НДС к уплате в бюджет определите по расчетной ставке.

Если стоимость работ в договоре установлена без НДС, налоговый агент должен перечислить налог в бюджет за счет собственных средств. При этом сумму налога определяйте в следующем порядке. Сначала налоговую базу (стоимость, указанную в договоре) увеличьте на сумму НДС по прямой ставке – 18 или 10 процентов. А потом исходя из увеличенной налоговой базы определите сумму НДС по расчетной ставке: 18/118 или 10/110 (письмо Минфина России от 8 сентября 2011 г. № 03-07-08/276). Налоговую базу с учетом НДС начисляют налог к уплате в бюджет в день оплаты приобретаемых работ. То есть либо в момент их предварительной оплаты (в полном объеме или частично), либо в момент окончательного расчета с контрагентом.

По работам, принятым к учету, налоговый агент может воспользоваться вычетом по НДС в том налоговом периоде, в котором сумма удержанного налога была фактически уплачена в бюджет, т.е. это квартал, в котором налоговый агент перечислил оплату иностранному контрагенту.

При расчете налога на прибыль Вы должны учесть работы без учета НДС, который Вы уплатили в качестве налогового агента. В случае, если исполнитель при оформлении акта выделил сумму НДС (аналог российского), то при расчете налога на прибыль в расходах Вы должны учесть сумму с учетом иностранного НДС.

Начисленный НДС Вы должны отразить во 2 разделе декларации по НДС, по строке 060, а также в 1 разделе по строке 040.

НДС ранее начисленный при оплате работ, которая организация вправе принять к вычету отразите в декларации по НДС, в 3 разделе по строке 180.

В книге покупок и в книге продаж укажите 06 код операции.

1.Как налоговому агенту удержать и перечислить в бюджет НДС

Налоговая база

Базой для расчета НДС является сумма выручки (дохода) контрагента (налогоплательщика) по операциям, перечисленным в статьях и Налогового кодекса РФ.

Российская организация определяет налоговую базу с учетом НДС, если:

- приобретает товары, работы, услуги (в т. ч. электронные услуги) у иностранных организаций, которые не состоят в России на налоговом учете (п. 1 ст. 161 , п. 9 ст. 174.2 НК РФ);*

- арендует государственное (муниципальное) имущество непосредственно у органов исполнительной власти и управления (абз. 1 п. 3 ст. 161 НК РФ);

- покупает (получает) государственное или муниципальное имущество, которое не закреплено за государственными (муниципальными) организациями (абз. 2 п. 3 ст. 161 НК РФ).

Налоговая ставка

Размер ставки налога зависит от вида товаров (работ, услуг), которые организация – налоговый агент покупает или реализует на территории России ( , п. 5 ст. 174.2 НК РФ).

Сумму НДС к уплате в бюджет определите по расчетной ставке:

- если налоговая база включает в себя НДС ;

- при получении аванса (частичной оплаты) в счет предстоящих поставок товаров (работ, услуг), при реализации которых налоговая база определяется без учета НДС .

Если стоимость товаров (работ, услуг) в договоре установлена без НДС, налоговый агент должен перечислить налог в бюджет за счет собственных средств . При этом сумму налога определяйте в следующем порядке. Сначала налоговую базу (стоимость, указанную в договоре) увеличьте на сумму НДС по прямой ставке – 18 или 10 процентов. А потом исходя из увеличенной налоговой базы определите сумму НДС по расчетной ставке: 18/118 или 10/110 (письмо Минфина России от 8 сентября 2011 г. № 03-07-08/276).

Если в налоговую базу НДС не входит, сумму налога, которую нужно перечислить в бюджет, определяйте по прямой ставке – 18 или 10 процентов. Это правило распространяется на две категории налоговых агентов:

– на российских посредников, реализующих в России товары (работы, услуги) иностранных комитентов или принципалов (п. 5 ст. 161 НК РФ);

– на организации (предпринимателей), которые реализуют конфискованное и бесхозяйное имущество (п. 4 ст. 161 НК РФ).

При реализации товаров (работ, услуг, имущества) такие налоговые агенты обязаны предъявлять рассчитанные суммы НДС покупателям (п. 1 ст. 168 НК РФ).*

Удержите сумму НДС, рассчитанную по курсу Банка России на дату перечисления денег.

В бухучете входной НДС по приобретенным у иностранной организации товарам (работам, услугам) следует отражать на счете 19 «Налог на добавленную стоимость по приобретенным ценностям» по курсу Банка России, действующему на дату принятия на учет данных товаров, работ, услуг (п. , ПБУ 3/2006, Инструкция к плану счетов).*

Однако налоговую базу для расчета суммы НДС, которую организация – налоговый агент должна удержать с контрагента в этом случае, нужно определять по курсу Банка России на дату перечисления денег (п. 3 ст. 153 НК РФ). Эту же сумму налога налоговый агент может принять к вычету (п. 3 ст. 171 НК РФ). Аналогичные разъяснения содержатся в письме Минфина России от 21 января 2015 г. № 03-07-08/1467 .

Значит, если на дату перечисления денег иностранной организации курс иностранной валюты изменится, сумму НДС, учтенного на счете 19 «Налог на добавленную стоимость по приобретенным ценностям», скорректируйте.

Пример расчета НДС при приобретении услуг у иностранной организации, не состоящей в России на налоговом учете. Оплата за услуги перечислена после того, как подписан акт приема-передачи оказанных услуг. Курс иностранной валюты на дату оплаты услуг вырос. Организация применяет общую систему налогообложения*

ООО «Альфа» (заказчик) заключило с украинской организацией ООО «Юристы Украины» (исполнитель) договор на оказание юридических услуг, которые необходимы для производственной деятельности, облагаемой НДС.

Стоимость услуг по договору составляет 11 800 долл. США. Украинская организация не состоит в России на налоговом учете. Местом реализации юридических услуг является Россия (подп. 4 п. 1 ст. 148 НК РФ

Услуги были оказаны в период с 26 по 28 января. 28 января сторонами был подписан акт приема-передачи оказанных услуг. 31 января бухгалтер «Альфы» перечислил украинской организации оплату за услуги.

Сумма НДС, которую «Альфа» должна удержать из доходов украинской организации как налоговый агент, составляет 1800 долл. США (11 800 USD ? 18/118).

На дату принятия на учет услуг (т. е. на 28 января) курс доллара США (условно) составил 30,30 руб. за доллар. В этот день бухгалтер сделал такие проводки:

Дебет 26 Кредит 60

– 303 000 руб. ((11 800 USD – 1800 USD) ? 30,30 руб./USD) – отражены затраты по оказанным юридическим услугам (на основании акта приема-передачи);

Дебет 19 Кредит 60

– 54 540 руб. (1800 USD ? 30,30 руб./USD) – учтен НДС со стоимости услуг, подлежащий удержанию при выплате дохода украинской организации.*

На дату оплаты услуг (т. е. на 31 января) курс доллара США (условно) составил 30,40 руб. за доллар. В этот день «Альфа» перечислила:

- оплату за услуги украинской организации – 10 000 USD (11 800 USD – 1800 USD);

- сумму удержанного НДС в федеральный бюджет – 54 720 руб. (30,40 руб./USD ? 1800 USD).

Так как на дату оплаты услуг официальный курс доллара США вырос, бухгалтер скорректировал сумму, отраженную на счете 19.

– 54 720 руб. (1800 USD ? 30,40 руб./USD) – удержан НДС из суммы, подлежащей выплате украинской организации, не состоящей на налоговом учете в России;

Дебет 60 Кредит 52

– 304 000 руб. ((11 800 USD – 1800 USD) ? 30,40 руб./USD) – перечислены деньги украинской организации (за вычетом удержанного НДС);

Дебет 91-2 Кредит 60

– 1000 руб. (10 000 USD ? (30,40 руб./USD – 30,30 руб./USD)) – отражена отрицательная курсовая разница;

– 54 720 руб. – сумма удержанного НДС перечислена в федеральный бюджет;

Дебет 19 Кредит 60

– 180 руб. (1800 USD ? (30,40 руб./USD – 30,30 руб./USD)) – скорректирована сумма НДС, подлежащая вычету;

– 54 720 руб. – НДС, удержанный из доходов, подлежащих выплате украинской организации, и перечисленный в бюджет, принят к вычету.*

2.Как налоговому агенту принять к вычету удержанный НДС

Право на вычет

Налоговые агенты, применяющие общую систему налогообложения, могут принять к вычету сумму НДС, фактически перечисленную в бюджет (п. 3 ст. 171 НК РФ). При этом налоговый вычет не предоставляется российским налоговым агентам, которые:*

- освобождены от уплаты НДС по Налогового кодекса РФ;

- совершают операции, которые не являются объектом налогообложения или освобождены от налогообложения (п. 2 ст. 146 и ст. 149 НК РФ);

- реализуют конфискованное имущество и ценности, перечисленные в пункте 4 статьи 161 Налогового кодекса РФ;

- реализуют в качестве посредников (с участием в расчетах) товары (работы, услуги, имущественные права) иностранных организаций, не состоящих в России на налоговом учете (п. 5 ст. 161 НК РФ).

Ситуация: в каком периоде у налогового агента возникает право на вычет НДС по приобретенным товарам (работам, услугам). Товары (работы, услуги) приобретены для использования в операциях, облагаемых НДС

Право на вычет возникает в том налоговом периоде, в котором сумма НДС была перечислена в бюджет.*

Организация – налоговый агент имеет право на налоговый вычет, если она:

- приобретает товары (работы, услуги) у иностранных организаций, не состоящих в России на налоговом учете (п. 1 ст. 161 НК РФ). При этом сама организация должна состоять на учете в налоговой инспекции (п. 2 ст. 161 НК РФ), а местом реализации товаров (работ, услуг) должна быть территория России (п. 1 ст. 161 , ст. , НК РФ). Вычетом можно воспользоваться даже в том случае, если стоимость приобретенных товаров (работ, услуг) не уменьшает налогооблагаемую прибыль (письмо Минфина России от 24 марта 2010 г. № 03-07-08/77);

- арендует государственное или муниципальное имущество непосредственно у органов государственной власти и местного самоуправления (абз. 1 п. 3 ст. 161 НК РФ);

- покупает (получает) государственное или муниципальное имущество, не закрепленное за государственными (муниципальными) организациями (абз. 2 п. 3 ст. 161 НК РФ).

Если налоговый агент приобретает товары (работы, услуги) для совершения операций, облагаемых НДС по ставке 0 процентов, на него распространяется порядок применения налоговых вычетов, предусмотренный для налогоплательщиков-экспортеров .

Оформление счетов-фактур

Заполнять счета-фактуры нужно только по тем сделкам, которые облагаются НДС. Если организация является налоговым агентом в операциях, освобожденных от налогообложения, составлять счета-фактуры по таким операциям не требуется. Об этом сказано в письме Минфина России от 19 марта 2014 г. № 03-07-09/11822 .

Общие требования, предъявляемые к оформлению счетов-фактур, установлены пунктами , 5.1 и статьи 169 Налогового кодекса РФ (абз. 2 п. 3 ст. 168 НК РФ). Особенности заполнения некоторых показателей счетов-фактур налоговыми агентами указаны в приложениях и к .*

Составить счет-фактуру можно на бумаге или в электронном виде (абз. 2 п. 1 ст. 169 НК РФ). Электронные форматы счетов-фактур утверждены приказами ФНС России от 24 марта 2016 г. № ММВ-7-15/155 и от 4 марта 2015 г. № ММВ-7-6/93 . До 1 июля 2017 года действуют оба формата. То есть в период с 7 мая 2016 года по 30 июня 2017 года налоговые агенты могут применять любой из этих форматов.

Особые сроки оформления счетов-фактур для налоговых агентов законодательством не предусмотрены. Поэтому руководствуйтесь общим правилом: составляйте счета-фактуры в течение пяти календарных дней со дня операции, в которой вы выступали налоговым агентом ( , письмо ФНС России от 12 августа 2009 г. № ШС-22-3/634).

Счет-фактуру, оформленный налоговым агентом, следует регистрировать в части 1 журнала учета счетов-фактур и в книге продаж на дату составления ( приложения 3, п. 15-16 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). В части 2 журнала учета счетов-фактур такие документы не регистрируются (п. 9 приложения 3 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). В книге покупок счет-фактура, составленный налоговым агентом, регистрируется по мере возникновения права на налоговый вычет (п. 23 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

В строке 2 «Продавец» налоговые агенты, приобретающие товары (работы, услуги) у иностранных организаций, не состоящих в России на налоговом учете (п. 2 ст. 161 НК РФ п. 3 ст. 161 НК РФ), приводят полное или сокращенное наименование продавца или арендодателя (указанного в договоре с налоговым агентом), за которого они исполняют обязанности по уплате налога.

В строке 2а «Адрес» должен быть указан адрес (в соответствии с учредительными документами) продавца или арендодателя (указанного в договоре с налоговым агентом), за которого налоговые агенты исполняют обязанность по уплате налога.

В строке 2б «ИНН/КПП продавца» должны быть проставлены:

- прочерк – если счет-фактуру заполняет налоговый агент, приобретающий товары (работы, услуги) у иностранной организации, которая не состоит в России на налоговом учете (п. 2 ст. 161 НК РФ);

- ИНН и КПП продавца или арендодателя (указанного в договоре с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога, во всех остальных случаях (п. 3 ст. 161 НК РФ).

При составлении счета-фактуры на выполненные работы (оказанные услуги) в строках 3 «Грузоотправитель и его адрес» и 4 «Грузополучатель и его адрес» налоговые агенты, приобретающие работы (услуги) у иностранных организаций, не состоящих в России на налоговом учете (п. 2 ст. 161 НК РФ *), а также налоговые агенты, арендующие государственное или муниципальное имущество непосредственно у органов государственной власти и местного самоуправления или приобретающие (получающие) на территории России государственное или муниципальное имущество, не закрепленное за государственными (муниципальными) организациями (п. 3 ст. 161 НК РФ), ставят прочерки*.

Если у иностранных организаций, не состоящих в России на налоговом учете, приобретаются товары, то в строке «Грузоотправитель и его адрес» нужно указать наименование и почтовый адрес грузоотправителя, а в строке «Грузополучатель и его адрес» – наименование и почтовый адрес грузополучателя.

Некоторые особенности имеет порядок заполнения строки 5 «К платежно-расчетному документу».

При приобретении (получении) или аренде государственного (муниципального) имущества в этой строке нужно указать номер и дату платежного документа, подтверждающего оплату имущества или перечисление арендной платы.

При приобретении работ (услуг) у иностранных организаций, не состоящих в России на налоговом учете, в строке 5 укажите номер и дату платежного документа, подтверждающего перечисление удержанной суммы НДС в бюджет*.

При приобретении товаров у иностранных организаций, не состоящих в России на налоговом учете, в строке 5 укажите номер и дату платежного документа, подтверждающего оплату приобретенных товаров.

Если оплата производилась в безденежной форме, в строке 5 укажите прочерк.

В строке 7 «Валюта: наименование, код» укажите наименование валюты согласно Общероссийскому классификатору валют и ее цифровой код (подп. «м» п. 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Если в договоре цена товара (работы, услуги) указана в валюте и его оплата также производится в валюте, налоговый агент может составить счет-фактуру в валюте (п. 7 ст. 169 НК РФ).

При заполнении граф счета-фактуры налоговые агенты, приобретающие товары (работы, услуги) у иностранных организаций, не состоящих в России на налоговом учете (п. 2 ст. 161 НК РФ *), а также налоговые агенты, арендующие государственное или муниципальное имущество непосредственно у органов государственной власти и местного самоуправления или приобретающие (получающие) на территории России государственное или муниципальное имущество, не закрепленное за государственными (муниципальными) организациями (п. 3 ст. 161 НК РФ), должны придерживаться следующих правил*.

При полной оплате товаров (работ, услуг) графы счета-фактуры следует заполнять в порядке, установленном пунктом 5

При частичной оплате в графах 2–4 ставятся прочерки, а графы 10–11 не заполняются.

Как при полной, так и при частичной оплате (в т. ч. при безденежной форме расчетов) укажите:*

- в графе 1 – наименование поставляемых товаров, имущественных прав (описание работ, услуг);

- в графе 7 – расчетную ставку налога (10/110 или 18/118) или запись «Без НДС»;

- в графе 9 – сумму показателя графы 5 и показателя, рассчитанного как произведение показателя графы 5 и налоговой ставки в размере 10 или 18 процентов, деленное на 100;

- в графе 8 – сумму налога, рассчитанную как произведение граф 9 и 7, в рублях и копейках без округления (письмо Минфина России от 1 апреля 2014 г. № 03-07-РЗ/14417);

- в графе 6 – сумму акциза, а если товар не является подакцизным, то укажите «Без акциза».

Такой порядок заполнения счетов-фактур установлен в приложении 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 .

После заполнения всех обязательных реквизитов счета-фактуры, оформленного на бумаге, его должны подписать руководитель и главный бухгалтер организации – налогового агента (другие лица, уполномоченные на это распоряжением руководителя или доверенностью от имени организации*). Если налоговым агентом является предприниматель, он должен лично подписать счет-фактуру и указать в нем реквизиты своего свидетельства о регистрации. Такой порядок установлен пунктом 6 статьи 169 Налогового кодекса РФ.

Применительно к составлению прежних форм счетов-фактур аналогичные разъяснения содержались в письме ФНС России от 12 августа 2009 г. № ШС-22-3/634 .

При начислении налога, а также при выдаче аванса (частичной оплаты*), в том числе в неденежной форме, налоговые агенты, приобретающие товары (работы, услуги) у иностранных организаций, не состоящих в России на налоговом учете (п. 2 ст. 161 НК РФ),* а также налоговые агенты, арендующие государственное или муниципальное имущество непосредственно у органов государственной власти и местного самоуправления или приобретающие (получающие) на территории России государственное или муниципальное имущество, не закрепленное за государственными (муниципальными) организациями (п. 3 ст. 161 НК РФ), составляют счет-фактуру и регистрируют ее в книге продаж (п. 15 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). При предъявлении НДС к вычету в соответствии с пунктом 3 статьи 171 Налогового кодекса РФ ранее выставленные счета-фактуры на аванс (частичную оплату) они регистрируют в книге покупок (п. 23 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 *).

Пример составления счета-фактуры на сумму аванса, уплаченного в счет предстоящей поставки производственного оборудования. Российская организация (налоговый агент) приобретает оборудование у иностранной организации, не состоящей в России на налоговом учете*

ООО «Альфа» на условиях 100-процентной предоплаты приобретает у украинской компании «Мотор Сич» фрезерный станок для использования в производственной деятельности, облагаемой НДС. Стоимость оборудования по договору составляет 590 000 руб. с учетом НДС. Расчеты по договору ведутся в рублях. Украинская организация не состоит в России на налоговом учете. Местом реализации станка является Россия (). Следовательно, со стоимости станка «Альфа» должна удержать НДС. Сумма НДС, которую «Альфа» должна удержать из доходов украинской организации как налоговый агент, составляет 90 000 руб. (590 000 руб. ? 18/118).

21 июня платежным поручением № 275 бухгалтер «Альфы» перечислил украинской организации оплату (за вычетом НДС) и составил счет-фактуру с отметкой «За иностранное лицо». В строке 5 составленного счета-фактуры бухгалтер «Альфы» указал реквизиты платежного документа, которым была перечислена оплата украинской компании (от 21 июня № 275). 21 июня счет-фактура был зарегистрирован в книге продаж.

НДС, удержанный из доходов украинской организации, был перечислен в бюджет платежным поручением от 21 июня № 276.

Акт приема-передачи оборудования подписан сторонами 5 июля. В этот день станок был принят к учету и у «Альфы» появилось право на вычет удержанного НДС. 5 июля бухгалтер «Альфы» зарегистрировал составленный счет-фактуру в книге покупок и предъявил сумму НДС к вычету.

Расчеты с поставщиками бухгалтер «Альфы» отражает на следующих субсчетах, открытых к счету 60 «Расчеты с поставщиками и подрядчиками»:

- «Расчеты по авансам выданным»;

- «Расчеты за имущество (работы, услуги)».

Дебет 60 субсчет «Расчеты по авансам выданным» Кредит 68 субсчет «Расчеты по НДС»

– 90 000 руб. – удержан НДС с суммы аванса, выплачиваемого украинской организации;

Дебет 60 субсчет «Расчеты по авансам выданным» Кредит 51

– 500 000 руб. – перечислен аванс украинской организации (за вычетом удержанного НДС);

Дебет 68 субсчет «Расчеты по НДС» Кредит 51

– 90 000 руб. – перечислен в бюджет НДС, удержанный из доходов украинской организации.

Дебет 08 Кредит 60 субсчет «Расчеты за имущество (работы, услуги)

»

– 500 000 руб. – принят к учету в составе капвложений фрезерный станок;

Дебет 19 Кредит 60 субсчет «Расчеты за имущество (работы, услуги)»

– 90 000 руб. – отражен «входной» НДС со стоимости станка;

Дебет 60 субсчет «Расчеты за имущество (работы, услуги)» Кредит 60 субсчет «Расчеты по авансам выданным»

– 590 000 руб. – зачтен аванс, выплаченный украинской организации;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 90 000 руб. – принят к вычету удержанный и перечисленный в бюджет НДС.

Это же правило действует, если налоговый агент, приобретающий товары (работы, услуги) у иностранной организации, которая не состоит в России на налоговом учете, отказался от поставки до момента отгрузки и продавец возвращает ему полученный ранее аванс (частичную оплату). В данном случае ранее выписанные счета-фактуры на аванс (частичную оплату) регистрируются в книге покупок после отражения в учете всех корректировок, связанных с возвратом. При этом зарегистрировать счет-фактуру в книге покупок можно не позднее чем по истечении одного года с момента отказа покупателя от поставки. Об этом сказано в пункте 22 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 . Аналогичные разъяснения есть в письме Минфина России от 4 мая 2016 г. № 03-07-08/25611 .

Ситуация: как составить счет-фактуру налоговому агенту, если он приобретает товары (работы, услуги) у иностранной организации, не состоящей в России на налоговом учете

Составляйте счет-фактуру в порядке, установленном пунктами , 5.1 и статьи 169 Налогового кодекса РФ, с учетом некоторых особенностей.

При приобретении товаров (работ, услуг) у иностранных организаций, не состоящих в России на налоговом учете, российские организации (налоговые агенты) обязаны составлять счета-фактуры в соответствии с требованиями пунктов и статьи 169 Налогового кодекса РФ (абз. 2 п. 3 ст. 168 НК РФ).

При этом некоторые позиции счетов-фактур, составляемых налоговыми агентами, заполняются в особом порядке . Например, в строке 2б «ИНН/КПП продавца» нужно поставить прочерк (п. 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Применительно к заполнению прежних форм счетов-фактур в качестве дополнительной информации Минфин России рекомендовал делать на них отметку «За иностранное лицо» (письмо от 11 мая 2007 г. № 03-07-08/106).

Пример составления счета-фактуры налоговым агентом при приобретении им услуг у иностранной организации. Иностранная организация не состоит в России на налоговом учете*

ООО «Альфа» (заказчик) заключило с украинской организацией «Юристы Украины» (исполнитель) договор на оказание юридических услуг, которые необходимы для производственной деятельности, облагаемой НДС. Стоимость услуг по договору составляет 11 800 долл. США с учетом НДС. Украинская организация не состоит в России на налоговом учете. Местом реализации юридических услуг является Россия (подп. 4 п. 1 ст. 148 НК РФ). Следовательно, их стоимость облагается НДС.

Услуги были оказаны в период с 13 по 15 марта. 15 марта сторонами был подписан акт приемки-передачи оказанных услуг. В этот же день бухгалтер «Альфы» перечислил украинской организации оплату и составил счет-фактуру с пометкой «За иностранное лицо». При этом, заполняя строку 2б «ИНН/КПП продавца» счета-фактуры, бухгалтер «Альфы» поставил прочерк. Сумма НДС, которую «Альфа» должна удержать из доходов украинской организации как налоговый агент, составляет 1800 долл. США (11 800 USD ? 18/118). НДС, удержанный из доходов украинской организации, был перечислен в бюджет платежным поручением. Реквизиты этого платежного документа бухгалтер «Альфы» указал в строке 5 составленного счета-фактуры.

В бухучете «Альфы» сделаны следующие проводки.

Дебет 26 Кредит 60

– 330 000 руб. ((11 800 USD – 1800 USD) ? 33 руб./USD) – отражены затраты по оказанным юридическим услугам (на основании акта приема-передачи);

Дебет 19 Кредит 60

– 59 400 руб. (1800 USD ? 33 руб./USD) – учтен НДС со стоимости услуг, подлежащий удержанию при выплате дохода украинской организации;

Дебет 60 Кредит 68 субсчет «Расчеты по НДС»

– 59 400 руб. – удержан НДС из суммы, подлежащей выплате украинской организации, не состоящей на налоговом учете в России;

Дебет 60 Кредит 52

– 330 000 руб. – перечислена оплата украинской организации (за вычетом удержанного НДС);

Дебет 68 субсчет «Расчеты по НДС» Кредит 51

– 59 400 руб. – перечислена в федеральный бюджет сумма удержанного НДС;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 59 400 руб. – принят к вычету НДС, удержанный из доходов, подлежащих выплате украинской организации, и перечисленный в бюджет.

Олега Хорошего,

3.Как отразить НДС в бухучете и при налогообложении

ОСНО

При расчете налога на прибыль суммы НДС, предъявленные покупателям при реализации товаров (работ, услуг, имущественных прав), не учитывайте (п. 19 ст. 270 НК РФ).

Входной НДС на расчет налога на прибыль также не повлияет. Это связано с тем, что суммы входного налога, предъявленные российскими контрагентами, принимаются к вычету (п. 1 ст. 171 НК РФ). Однако из этого правила есть исключения. В некоторых случаях входные суммы налога нужно включить в стоимость приобретенных товаров (работ, услуг, имущественных прав). В таком случае сумма НДС войдет в состав расходов при отражении в налоговом учете стоимости товаров (работ, услуг, имущественных прав).*

Олега Хорошего, начальника отдела налога на прибыль организаций департамента налоговой и таможенной политики Минфина России

4.Можно ли учесть при расчете налога на прибыль суммы НДС (его аналога), которые российская организация обязана уплачивать на территории иностранных государств

Да, можно.

При расчете налога на прибыль учитываются любые экономически обоснованные и документально подтвержденные расходы (п. 1 ст. 252 НК РФ). Поэтому если НДС (его аналог), уплаченный по законодательству иностранного государства, соответствует данным критериям, его сумму можно включить в состав прочих расходов, связанных с производством и реализацией, на основании подпункта 49 пункта 1 статьи 264 Налогового кодекса РФ. Такую же позицию контролирующие ведомства занимают в отношении других иностранных налогов. К расходам нельзя отнести лишь те обязательные платежи, которые можно зачесть в счет российских налогов. Например, налог на прибыль () и налог на имущество организаций (). Такие разъяснения есть в письмах Минфина России от 11 декабря 2013 г. № 03-08-05/54294 , от 12 августа 2013 г. № 03-03-10/32521 и ФНС России от 3 сентября 2013 г. № ЕД-4-3/15969 .

Подтвердить уплату (удержание) налога за границей можно любыми документами, оформленными в соответствии с законодательством иностранных государств или с обычаями делового оборота, применяемыми на их территориях. Например, платежными документами, свидетельствующими о перечислении налога иностранному контрагенту или в бюджет иностранного государства. При этом документы, составленные на иностранном языке, нужно перевести на русский язык . Об этом сказано в письме Минфина России от 21 февраля 2014 г. № 03-08-05/7410 .

Следует отметить, что ранее Минфин России придерживался другой позиции. Представители данного ведомства утверждали, что при расчете налога на прибыль можно учесть только те налоги, которые начислены в соответствии с российским законодательством (подп. 1 п. 1 ст. 264 НК РФ). Об этом говорилось в письмах от 28 февраля 2011 г. № 03-03-06/1/112 , от 28 апреля 2010 г. № 03-03-06/1/303 , от 16 декабря 2009 г. № 03-03-06/1/813 . Однако с выходом более поздних разъяснений эти утратили актуальность.*

5.Как составить и сдать декларацию по НДС налоговому агенту, являющемуся плательщиком НДС

Порядок заполнения

Декларацию по НДС заполняйте по общим для всех налоговых деклараций правилам.

Если в течение квартала организация исполняла только обязанности налогового агента , то по его итогам в декларацию включите титульный лист и раздел 2 . В разделе 1 проставьте прочерки.

Если в течение квартала организация была не только налоговым агентом, но и сама совершала облагаемые НДС операции , составьте общую налоговую декларацию , в состав которой включите и раздел 2 , предназначенный для налоговых агентов.*

КПП подразделения иностранной организации

Если декларацию подаете за российскую организацию, по строке 010 поставьте прочерки.*

Если за иностранную, то учтите ряд особенностей.

По строке 010 укажите КПП подразделения, которое совершало операции и является налоговым агентом. При этом учтите следующее. Иностранная организация может иметь несколько подразделений в России и выбрать одно из них, через которое платит налоги и сдает отчетность (п. 7 ст. 174 НК РФ). Но по укажите наименование контрагента, если это:*

- госорган, который сдает в аренду свое имущество;

- продавец, который реализует имущество казны;

- иностранная организация, не состоящая на налоговом учете в России;*

- должник-банкрот, имущество которого приобретает агент.

По строке 020 поставьте прочерки, если контрагента фактически нет, то есть в случаях, когда налоговый агент реализует:

- имущество по решению суда,

- конфискованное имущество;

- бесхозяйные ценности;

- клады;

- скупленные ценности;

- ценности, перешедшие по праву наследования государству.

Также поставьте по строке 020 прочерки, если организация (предприниматель) приобрела судно, которое подлежит регистрации, но не зарегистрировано в Российском международном реестре судов в течение 45 дней после приобретения.

Такой порядок предусмотрен ;*

Строку 090 заполняйте, если налоговый агент в отчетном квартале получил предоплату. Для этого с суммы предоплаты и укажите его по строке 090.

Строку 100 заполняйте, если была отгрузка в счет предоплаты. По строке 100 укажите НДС с предоплат, полученных в этом и прошлых кварталах, в счет которых была отгрузка в отчетном периоде.

Если стоимость отгрузки равна или превышает предоплату, просто сложите все суммы НДС, начисленные с предоплат ранее (учтенные по строкам 090 деклараций за этот и прошлый периоды по данной операции), и укажите результат по строке 100. , и отразите результат по строке 060.* ,

– когда покупатель возвращает товар продавцу;

– если переданы для собственных нужд товары, работы, услуги, расходы на которые не учитываются при налогообложении прибыли;

– если выполнены строительно-монтажные работы для собственного потребления;

– когда продано имущество, в стоимости которого учтен НДС;

– когда реализована сельхозпродукция, закупленная у физлиц;

– если получены суммы, связанные с оплатой реализованных товаров (работ, услуг).

Этот же код используют:

– при регистрации корректировочных счетов-фактур, выставленных в связи с увеличением стоимости (количества, объема) ранее реализованных (приобретенных) товаров, работ, услуг;

– при составлении или получении единого корректировочного счета-фактуры;

– при регистрации в книге покупок счетов-фактур на товары (работы, услуги), приобретенные для использования в операциях, облагаемых НДС по ставке 0 процентов